Этапы проведение аудита:

1. Проверка регистрации ИФНС

Данные можно проверить в подразделениях, территориях, местах работы. Используем сервис «Проверка регистрации ИФНС»: «Налоги и взносы» - «Сервис» - «Проверка регистрации ИНФС». Также можно проверить с помощью другого отчета: «Универсальный отчет» - «История регистраций в налоговом органе» (можно предложить настройки отчета).

2. Расхождения в бухгалтерском и налоговом учете

Отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» нужно сравнить с отчетом «Анализ зарплаты по сотрудникам (в целом за период)». В этом отчете не выводятся незарплатные доходы, следовательно, для проверки дополнительно смотрим отчет Незарплатные доходы.

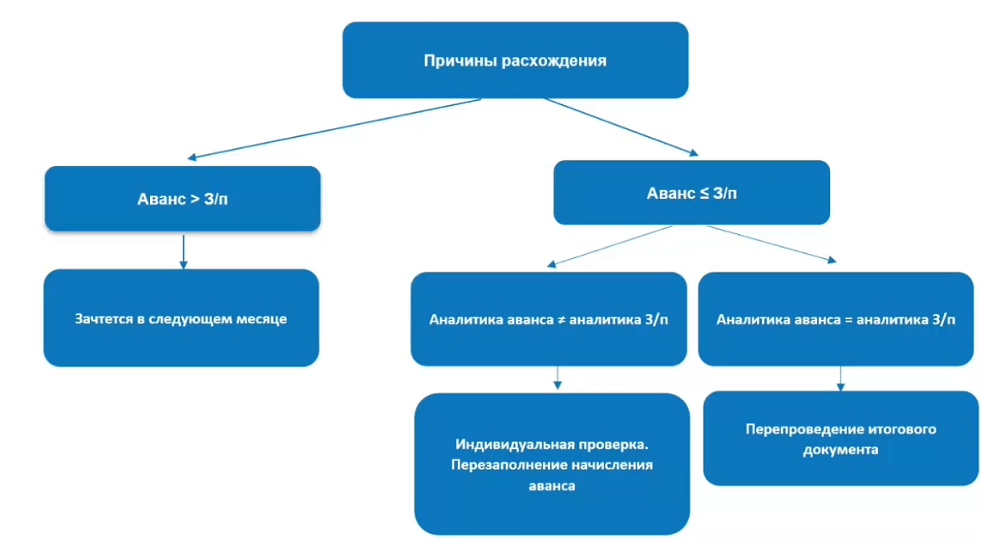

Причины расхождения зарплаты:

3. Проверка вычетов.

3.1 Проверка применения вычетов сверх предела

Для анализа можно использовать отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками». Однако для проверки сформировать этот отчет нужно будет по налоговому периоду. Для исправления можно использовать документ «Перерасчет НДФЛ», однако в разрезе статей финансирования данный документ не скорректирует НДФЛ. Если проблема именно в разрезе статей финансирования, то необходимо будет пересчитать документы начисления зарплаты и взносов.

3.2 Правомерность предоставления

Правомерность предоставления вычетов можно проверить по универсальному отчету: «Зарплата» - «Отчеты по зарплате» - «Все отчеты» - «Универсальный отчет». Далее выбираем тип объекта Регистр Сведений «Стандартные вычеты физических лиц на детей». Исходя из этого отчета можно провести сравнение с фактически предоставленными вычетами.

3.3 Предоставление вычетов уволенным и вновь принятым сотрудникам

Для предоставления вычетов уволенным и вновь принятым сотрудникам должна быть установлена галочка «Предоставлять вычет после увольнения».

4. Исчисленный НДФЛ

Для проверки исчисленного НДФЛ также можно использовать отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» по месяцу налогового периода. Далее этот отчет вывести в эксель и сравнить данные с расчетным значением.

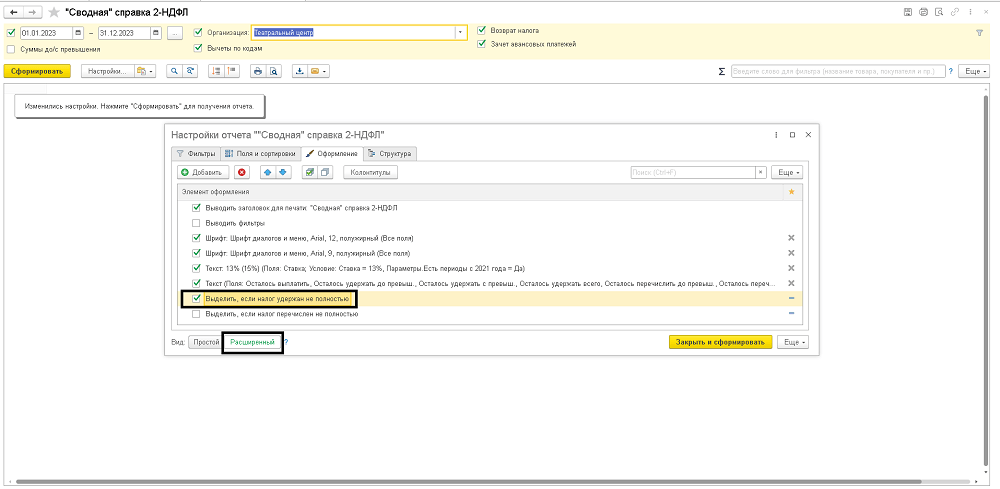

5. Удержанный НДФЛ

Для проверки можно использовать типовой отчет «Сводная справка 2-НДФЛ» (Налоги и взносы - Отчеты по налогам и взносам - Сводная справка 2-НДФЛ). В настройках отчета рекомендуется установить галочки «Выделить, если налог удержан не полностью».

Если у вас появились вопросы, вы всегда можете позвонить нам по номеру 8 (3852) 66-88-79 и наши специалисты помогут вам.

Подробнее о том, как провести экспресс-проверку НДФЛ, читайте в нашей статье.